Bankroll Protection €/USD Teil III

Kommen wir heute nun endlich zum 3 Teil meines Beitrags, und somit zu den Möglichkeiten sich gegen einen weiteren $ Verfall abzusichern.

Dazu möchte ich nur folgendes vorab anmerken.

Prinzipiell ist das auch für kleinere Summen möglich als ich hier im Beispiel verwende, allerdings muss man berücksichtigen dass solche Transaktionen auch Gebühren beim Broker kosten, die meist so um die 10 € pro Kauf/Verkauf betragen.

Von dem her lohnt es sich halt nicht für 10 € seine 50 $ abzusichern und dazu noch 20 € Gebühr zu zahlen.

Zum anderen wird eine Börsentermingeschäftsfähigkeit vom Broker verlangt. Diese wird meist auch von der Bonität und von den wirtschaftlichen Verhältnissen abhängig gemacht.

Als Student ohne Einkommen sieht es da vermutlich auch nicht gut aus.

Obwohl man das natürlich auch nicht pauschal sagen kann. Wenn ich z. B. im 6 Semester BWL studiere, schon seit Jahren erfolgreich mit Aktien spekuliere und von dem her auch einen gewissen Sockelbetrag da immer vorhalte, dann dürfte es kein Problem sein auch die risikoreicheren Sachen zu handeln.

Nehmen wir hier als Fallbeispiel einen Pokerspieler der 5000 $ Bankroll bei den Anbietern liegen hat.

Natürlich schwankt diese und soll im Normalfall ja auch nach oben gehen, aber wir nehmen diesen Betrag mal als Berechnungsgrundlage.

Es gibt 2 Arten (die Devisenfutures nehme ich hier mal aus) für den Normalanleger mit dem USD zu spekulieren und somit auch zur Sicherung zu verwenden. Ich erkläre erst kurz allgemein die Begriffe und gebe dann dazu ein Beispiel.

1, Optionsscheine (OS)

Optionsscheine sind ein verbrieftes Recht eine Sache (Underlying des OS) zu einem festgelegten Preis zu kaufen (call) oder zu verkaufen (put). Dieses Recht ist über einen vorher festgelegten Zeitraum gültig und kostet Geld. Je länger der Zeitraum umso mehr Geld (sog. Zeitwert des Optionsscheines)

Machen wir zuerst ein einfaches Beispiel anhand einer Aktie.

Volkswagen kostet momentan ca. 158 €. Jetzt kann ich z. B. für 3 € einen OS kaufen der mir 3 Monate das Recht gibt Volkswagen für 165 € zu kaufen. Dieser OS "ist aus dem Geld" was bedeutet das der Basispreis über dem aktuellen Kurs liegt. Die 3 € sind somit reiner sogenannter Zeitwert des OS. Würde ich für 5 € einen mit Basis 155,- € kaufen, hätte ich 3€ inneren Wert und 2 € Zeitwert. Der Zeitwert nimmt jeden Tag ab, wenn sich das Underlying nicht bewegt.

Ok, da werden sich manche fragen, warum das Recht für 165 € zu kaufen zu können ordern, wenn die Aktie momentan doch billiger ist.

Ganz einfach, wegen der Hebelwirkung des geringer einzusetzenden Betrages.

Wenn die Aktie nach 3 Monaten bei 175 ,- € ist, hab ich bei einer Aktie 17,- € verdient.

Für das gleiche Geld (158,- €)habe ich 52 OS bekommen. Diese sind jetzt 10 € wert, da ich immer noch das Recht habe die Aktie für 165,-€ zu kaufen und der Markt gibt mir 175,- dafür. Somit habe ich mit dem gleichen Einsatz statt 17,- €, 362,- € verdient.

Allerdings mit höherem Risiko. Wenn die VW Aktie jetzt innerhalb der 3 Monate nur langsam auf 165,- € steigt, oder einfach nur unter 165,- € bleibt, dann verlier ich den gesamten Einsatz während ich mit der Aktie noch minimale Gewinne mache.

Wenn ich davon ausgehe dass der Dollar in den nächsten Monaten bis auf 1,48 steigen könnte, dann würde das für meine $ BR einen Verlust von ca. 167 € bedeuten.

Wenn ich einen OS der Basis 1,43 kaufe, bedeutet dass, ich darf während der Laufzeit für meine Dollars Euros zum Preis von 1,43 kaufen.

Hier ein Beispiel eines solchen Scheines mit einer Laufzeit bis 04.06.08

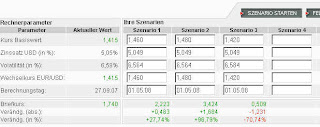

Hier kann man anhand eines Szenariorechners sehen, wie sich dieser OS entwickelt bei nem jeweiligen $ Stand am 01.05.08

Momentan kostet mich der OS 1,74

Steigt der $ auf 1,48 bis dahin, dann hab ich ,wenn ich 100 Stück gekauft habe für insgesamt 174 €, genau meinen Verlust des Dollars ausgeglichen, weil den OS für 342 € verkaufen kann, 168 € mehr.

Steigt der $ nur auf 1,46 hat man zwar nur 121 € mit den Dollar verloren, aber auch nur 50 € mit dem OS verdient, was den Verlust eben nicht ganz aufhebt.

Bleibt der $ mehr oder weniger gleich, verliert man zwar nichts an seiner Bankroll, aber dafür den Einsatz für den OS.

Daher ist es hier wichtig eine ziemlich genau Einschätzung des Marktes zu haben und danach den Basispreis und die Laufzeit auszuwählen.

Grundsätzlich eignen sich OS daher, vor allem die aus dem Geld, eher wenn große Bewegungen in einem kurzen Zeitraum erwartet werden.

Aus diesem Grund behandeln wir jetzt noch ein anderes Instrument

2, Hebelzertifikate (HZ)

Hebelzertifikate unterscheiden sich von OS dahingehend, dass Sie die Bewegung des Underlyings (hier der Euro) immer nahezu 1zu 1 abbilden, und auch keinen Zeitwertverlust während der Laufzeit haben.

Hört sich gut an, aber Sie haben auch einen Nachteil. Der Basispreis ist auch immer der „Knockout“ Punkt.

Fällt das Underlying unter diesen Kurs verfällt das HZ sofort wertlos!! Ein OS kann sich wieder erholen wenn das Underlying wieder ansteigt.

Bei der Auswahl des Basispreises kommt deshalb wieder Teil 2 meiner Ausführungen zur Geltung. Wie weit könnte der $ fallen wenn man langfristig trotzdem mit einem Anstieg rechnet.

Ich habe hier mal ein Zertifikat mit der Basis 1,35 ausgewählt.

Hier habe ich auch jederzeit das Recht meine Dollar für 1,35 in Euro zu tauschen.

Steigt der Euro auf 1,42 bin ich sofort im Gewinn. Um meine 5000 $ abzusichern muß ich hier ca. 43 Zertifikate kaufen für insgesamt 202,- €

Steigt der Euro auf 1,45 mach ich mit der BR 98,- € Verlust. Das HZ steigt auf 6,90 € somit 2,20 € Gewinn mal 42 = 94,60 € Plus.

Der Vorteil zum OS liegt aber darin dass bei einem gleichbleibenden Kurs des Dollar, der Kurs des HZ auch gleichbleibt, und ich keinen Verlust mache. Selbst wenn der Kurs des Euro sinkt, aber über 1,35 bleibt, wird der Verlust des HZ durch den Gewinn der BR ausgeglichen.

Falls der Kurs allerdings einmal unter 1,35 fällt, ist das HZ wertlos, auch wenn danach der Kurs wieder über 1,40 oder so ansteigt. Deshalb ist hier die Auswahl des Basispreises sehr wichtig.

Wenn jemand mehr Sicherheit will, kann er statt des HZ auch einen OS nehmen der tief im Geld liegt, da OS erst am Ende der Laufzeit verfallen und sich wieder erholen können.

Das kostet aber mehr, da bei OS ja ein Zeitwert zu bezahlen ist, der täglich sinkt.

Aber machen wir noch ein Beispiel damit

Dieser OS hat auch einen Basispreis von 1,35.

Er kostet allerdings 5,30 €. Um den Verlust von 98,- € bei einem Anstieg

auf 1,45 auszugleichen, müssen wir 66 OS kaufen und somit 349,80 € investieren.

Dafür haben wir hier die zusätzliche Sicherheit im Gegensatz zum HZ, falls der Euro einmal kurzfristig doch unter 1,35 fallen sollte und danach wieder steil nach oben, dass der OS dann wieder mitzieht.

Man könnte deshalb hier aber sogar eine höhere Basis wählen, 1,38 z. B. dadurch wird der Preis des OS günstiger.

Die Wahrscheinlichkeit dass dieser Kurs erreicht wird ist zwar größer, aber da wir hier nicht ausgenockt werden, macht ein kurzer Ausflug unter diesen Kurs uns nichts aus.

Insgesamt ist das Thema natürlich recht komplex und man muß sich schon generell in die Thematik einarbeiten um zu entscheiden wie und mit welchem Instrument man handelt.

Von dem her wird es natürlich für die Meisten keine Lösung darstellen, aber für diejenigen die mit größeren Beträgen hantieren und sowieso Interesse am Finanzmarkt haben stellt es doch eine Möglichkeit dar.

3 Kommentare:

bitte daran denken die posts zu lablen. danke. R_R

Super Post!

Allerdings würde ich anstatt der Optionsscheine Optionen direkt empfehlen. Erstens sind sie billiger zu traden und zweitens hast Du nicht das Problem mit dem Zeitwert. Je näher der OS dem Verfall kommt, desto stärker sinkt der Zeitwert. Dieses Prob hast Du mit echten Optionen nicht.

Strategien wie Bull&Bear Spreads oder short straddle/strangle kannst Du mit Optionsscheinen auch nicht fahren.

Es gibt mittlerweile sehr gute und vor allem auch günstige Anbieter, die auch für Privat Kunden moderate Preise anbieten. Von daher würde ich den echten Optionen immer den Vorzug geben.

Danke,

ich muß dir aber wiedersprechen. Auch Optionen unterliegen einem Zeitwertverfall.

Logischerweise, den Optionsscheine sind nichts anderes als verbriefte Optionen.

Ein Teil der Strategien kannst du mit OS auch fahren, nur halt die nicht, bei denen du als Verkaüfer auftrittst (short call z. B. ) da du ja keine OS leer verkaufen kannst.

Zudem ist der Handel von Optionen an der Eurex doch deutlich teurer als der Handel von OS.

Es gibt zwar inzwischen spezielle Broker die für 2€ pro Kontrakt das machen aber da musst du ein Konto von mind 25.000 $ eröffnen und mind. 100 Kontrakte im Monat handeln ;)

Dann zum schwerwiegendsten Argument. Es gibt an der Eurex keine Devisenoptionen!! Devisenoptionen werden immer OTC gehandelt!

Einzige Alternative wäre Devisenfuture. Da gibts auch einige Anbieter wo man schon für 1000 $ ein Konto erröffen kann und ein paar Futures handeln. Die funktioneren ja wie die Hebelzertifikate, also auch kein Zeitwertverlust, nur haben sie keine knockout. Allerdings muß man Geld nachschießen wenns in die falsche Richtung geht, sprich man kann mehr verlieren als man ursprünglich eingesetzt hat.

Kommentar veröffentlichen